SÜSS Microtec stellt selber keine Chips oder Wafer her. Die Gesellschaft liefert Anlagen und Prozesslösungen für die Halbleiterindustrie und verwandte Märkte. Dabei profitieren die Bayern von der kontinuierlichen Verkleinerung der Chips und der Bauteile bei gleichzeitiger Zunahme an Funktionalität und der Steigerung der Leistungsfähigkeit. Die Aktie arbeitet nach langer Talfahrt an ihrem Comeback.

SÜSS Microtec überzeugt mit einer breiten Aufstellung. Die Münchner bieten als Zulieferer für die Halbleiterindustrie Maschinen für alle wesentlichen Arbeitsschritte aus einer Hand an – von der Belackung, Aushärtung und Entwicklung über die Justierung bis hin zum Bonden, also dem Verbinden der einzelnen Grundplatten für elektronische Bauelemente (Wafer), oder der Chipintegration. Temporäre Schwächen in einzelnen Segmenten könnten durch hohes Wachstum in anderen Bereichen überdeckt werden. Auch wenn die Themen Handelsstreit, Investitionszurückhaltung und Konjunktursorgen nicht spurlos an den Bayern vorbeigehen: Die Wachstums¬treiber Digitalisierung, Kommunikation, Vernetzung sind intakt. Immer mehr komplexe Komponenten müssen auf engstem Raum und mit steigenden Datenmengen untergebracht werden – bei sinkenden Kosten.

„Unsere Hauptmärkte werden von der weiteren Integration von mikroelektronischen Produkten getrieben. Die zunehmende Anwendung der 5G-Technologie, die wachsende Elektromobilität sowie das autonome Fahren werden neben vielen anderen globalen Trends auch weiterhin für ein starkes Wachstum sorgen“, erklärt Vorstand Franz Richter. „Wir haben unsere Produktpalette auf diese Wachstumsmärkte ausgerichtet, sodass wir mit allen Produktgruppen partizipieren.“

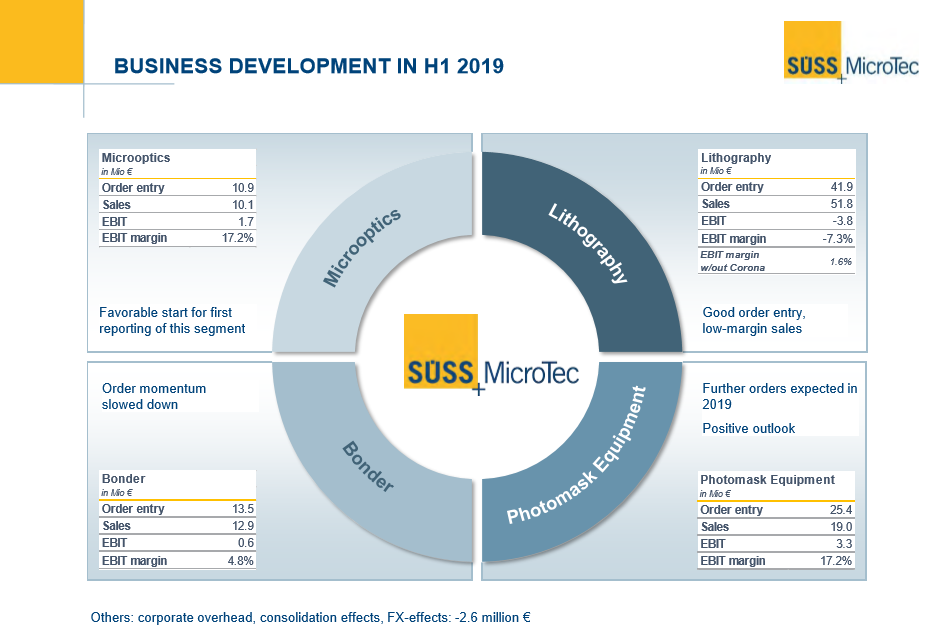

Der Auftragseingang stieg zum Halbjahr um 17,3 Prozent auf 91,7 Millionen Euro. Im laufenden Jahr soll daher ein Umsatz zwischen 200 und 215 Millionen Euro (Vorjahr: 203,9 Millionen Euro) zu Buche stehen. Um dabei eine EBIT-Marge zwischen 6,5 und 8,0 Prozent (Vorjahr: 4,8 Prozent) zu erzielen, wurden in den letzten Monaten auch die internen Abläufe optimiert. „Solche Prozesse dauern immer länger, als man sich das eigentlich wünscht, insbesondere wenn sie nachhaltig sein sollen. Ich erwarte, dass wir einen Großteil der geplanten Maßnahmen in diesem Jahr abschließen können“, so Richter. SÜSS sollte dennoch das untere Ende der Prognosespannen erreichen und einen Gewinn je Aktie von rund 0,30 Euro erwirtschaften.

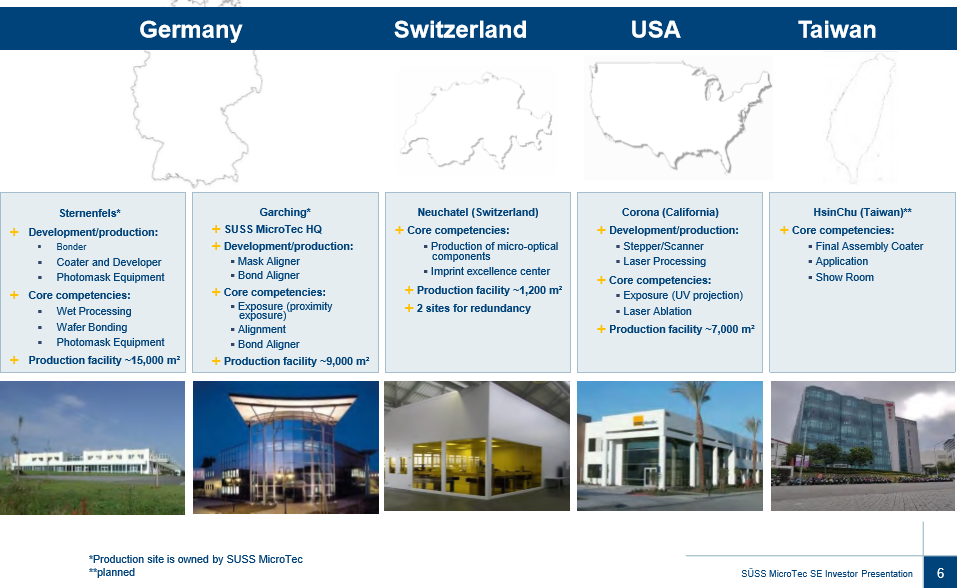

2020 dürfte der Gewinn dann kräftig anziehen – vor allem, wenn es gelingt, die Verluste bei der Scanner-Fertigung am US-Standort Corona von derzeit rund acht Millionen Euro spürbar zu reduzieren. Hintergrund: Hier ist es SÜSS gelungen, Maschinen zur Evaluierung bei einem taiwanesischen Halbleiterhersteller zu platzieren. Im Falle einer positiven Entscheidung durch den Pilotkunden ist mit einer Auftragsvergabe zu rechnen.

Die Münchner haben selber haben aber keinen Einfluss auf die Entscheidung. Auf Nachfrage beim Unternehmen wurde gesagt, dass die Entscheidung „täglich kommen könnte, es aber auch noch eine Weile dauern könnte“.

Bleibt die Order aus, würde sich selbst bei einer Schließung der US-Einheit die Profitabilität allein durch die Eliminierung der Verluste schlagartig verbessern – trotz kurzfristig überschaubarer Einmalaufwendungen. Im Idealfall wäre 2020 bei Umsätzen von 220 Millionen Euro eine Marge von 9,5 Prozent realistisch. Der Gewinn je Aktie könnte sich so auf 0,60 Euro verdoppeln.

Mit den Zahlen zum dritten Quartal am 6. November dürfte der Vorstand die Jahresprognosen betätigen. Das allein sollte der Aktie frische Impulse verleihen. Kommen dann noch endlich die erwarteten News aus Asien, würde der Titel richtig Fahrt aufnehmen. DER AKTIONÄR spekuliert im Real-Depot auf dieses Szenario.

Hinweis nach §34 WPHG zur Begründung möglicher Interessenkonflikte: Aktien oder Derivate, die in diesem Artikel besprochen / genannt werden, befinden sich im "Real-Depot" von DER AKTIONÄR.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

01.11.2019

01.11.2019

Sofortkauf

Sofortkauf