Seit Monaten schwelt die Übernahmefantasie in der Versorgerbranche. Am Mittwoch hat Fortum nun den ersten Schritt gemacht. Für 22 Euro je Aktie wollen die Finnen die E.on-Tochter Uniper übernehmen. Die Aktien der vier deutschen Versorger haben daraufhin deutlich angezogen. Doch was bedeutet das Angebot wirklich für die einzelnen Konzerne?

E.on: Die glückliche Mutter

Für E.on ist das Angebot von Fortum positiv. Der Konzern will sich ohnehin von der 47-Prozent-Beteiligung an Uniper trennen. Bei einem Komplettverkauf des Pakets dürfte ein höherer Preis zu erzielen sein, als wenn man sich stückweise über die Börse von den Anteilen trennen würde. Aus steuerlichen Gründen erfolgt eine Entscheidung zwar erst 2018, die Erlöse aus dem Verkauf übersteigen nach der Uniper-Rallye der vergangenen Monate aber ohnehin die Erwartungen.

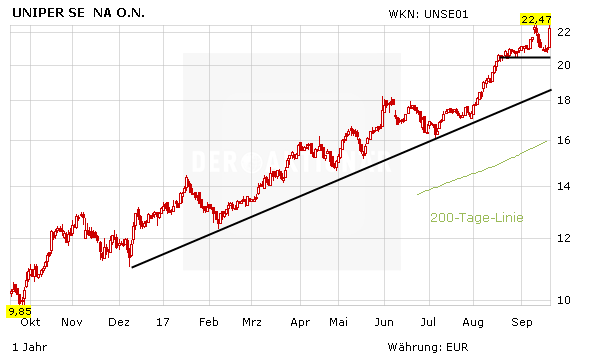

Uniper: Die unglückliche Tochter

Die als Resterampe bezeichnete Kraftwerkstochter Uniper ist bei Investoren beliebter als erwartet. Konzernchef Klaus Schäfer hat deshalb gefordert, dass E.on die Eigenständigkeit weiter gewährleisten soll. Dies wäre bei einer Fortum-Übernahme nicht der Fall. Für die Aktionäre ist das Angebot aber positiv, zumal ein aktivistischer Investor den Preis noch nach oben treiben könnte – auch wenn Fortum keine Mindestannahmeschwelle vorsieht.

RWE: Der heimliche Profiteur

Fortum verfügt seit dem Verkauf der nordischen Stromverteilnetze für 9,3 Milliarden Euro über einen großen Geldberg. Acht Milliarden Euro für Uniper erscheinen dennoch viel. Fortum selbst bringt gerade einmal 15 Milliarden Euro auf die Waage. Es könnte deshalb sein, dass ein Teil der konventionellen Kraftwerke in Deutschland, die ohnehin nicht in das Portfolio passen, an den Wettbewerber RWE gehen. Dieser hat seine Bilanz zuletzt deutlich aufpoliert, könnte die Mittel dafür wohl stemmen und so zum heimlichen Profiteur werden.

Innogy: Die unbeteiligte Rivalin

Innogy ist von der Uniper-Übernahme kaum betroffen. Der Konzern setzt auf das Zukunftsgeschäft mit Ladesäulen und E-Mobilität sowie den Vertrieb und die Netze – und steht damit nicht in direkter Konkurrenz zur E.on-Tochter. Allerdings könnte durch den Beginn der Konsolidierung auch die Übernahmefantasie um die RWE-Tochter wieder aufflammen (mehr zu Innogy erfahren Sie in der neuen Ausgabe 39/2017).

Je nach Risikoneigung

Die deutschen Versorger sind wieder interessant. Bei der Auswahl haben Anleger die Qual der Wahl und sollten nach Risikopräferenz entscheiden. Innogy ist mit dem verlässlichen Geschäft und einer hohen Dividendenrendite ein Basisinvestment für Konservative. E.on ist ebenfalls gut für die neue Energiewelt gerüstet und bietet ein attraktives Chance-Risiko-Verhältnis. Bei RWE setzen spekulativere Anleger auf die Hoffnung auf steigende Strompreise und einen möglichen Kapazitätsmarkt. Uniper dagegen bietet die Fantasie, dass die Übernahme zu einem höheren Preis durchgeführt wird und eignet sich vor allem für Zocker.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

21.09.2017

21.09.2017

Sofortkauf

Sofortkauf