Die Aktien norwegischer Lachsproduzenten zählten über Monate hinweg zu den Highflyern am Markt. Aktuell korrigieren aber alle Titel aus diesem Wachstumssektor. Eine gute Gelegenheit für Anleger, sich zu positionieren. Dabei sollte der Blick aber nicht nur auf die beiden Branchenriesen Mowi und Salmar gelegt werden.

Es ist natürlich nicht zwangsläufig so, dass die besten Aktien der Welt auch aus dem besten Land der Welt kommen müssen. Dennoch lässt sich schwer abstreiten, dass Norwegen, das laut dem Human Development Index seit Jahren regelmäßig zum „Besten Land der Welt“ gekürt wird, auch über eine Vielzahl an sehr attraktiven Aktien verfügt. So sorgen derzeit an der Börse die norwegischen „Wasserstoffperlen“ Nel und Hexagon Composites für Furore. Ebenfalls viel Freude haben die Anleger an Tomra (mehr dazu im Langfristigen Musterdepot und im Chart-Check auf Seite 76) oder an Mowi. Der weltgrößte Lachszüchter profitiert derzeit weiterhin vom wachsenden Appetit der Weltbevölkerung auf Lachs. Denn der Fisch, der besonders reich an den gesunden Omega-3-Fettsäuren ist, wird längst nicht nur in Nordeuropa, sondern mittlerweile auch in vielen Schwellen- und Entwicklungsländern verspeist. Die Nachfrage aus Asien oder Lateinamerika wächst Jahr für Jahr mit zweistelligen Wachstumsraten. Obwohl die Lachsfarmbetreiber fleißig neue Zuchtanlagen errichten und bestehende ausbauen, dürfte 2019 das Angebotswachstum hinter dem Nachfragewachstum zurückbleiben. Gut möglich also, dass bei den Lachspreisen (siehe Chart) im laufenden Jahr neue Höchststände erreicht werden.

Attraktive Alternative zu Mowi

Anleger, die von der stetig wachsenden Lachsnachfrage profitieren wollen, können natürlich weiterhin auf die AKTIONÄR-Altempfehlung Mowi (ehemals Marine Harvest) oder den Musterdepot-Titel Salmar setzen. Eine andere Möglichkeit wäre der Kauf der in Deutschland noch weitgehend unbekannten Aktie von Grieg Seafood.

Grieg betreibt derzeit Lachszucht in vier verschiedenen Regionen: im Norden Norwegens, etwas weiter im Süden des Landes, dazu noch vor den Shetlandinseln sowie in Kanada. Mit dieser relativ breiten geografischen Aufstellung ist der Konzern Wettbewerbern ähnlicher Größe voraus. Denn bei der stark von den Umweltbedingungen abhängigen Lachszucht kann eine zu starke Konzentration auf nur eine Region fatale Auswirkungen haben, wie etwa viele Lachsfarmer vor einigen Jahren feststellen mussten, als das gefährliche ISA-Virus (Blutarmut) in Chile wütete und für einige Betriebe das Aus bedeutete.

Auch beim Vertrieb seiner Produkte hat sich Grieg breit aufgestellt und verfügt bereits über Verkaufsbüros in Kanada oder auch in China.

Starke Ergebnisse

Wie gut es beim Absatz läuft, belegten einmal mehr die starken Ergebnisse für das abgelaufene vierte Quartal 2018. So gelang Grieg dank einer Produktionssteigerung von 18.667 auf 23.682 Tonnen ein Umsatzplus von 23 Prozent auf 2,1 Milliarden Norwegische Kronen (umgerechnet 216 Millionen Euro). Im Gesamtjahr wurden damit 74.600 Tonnen Lachs gezüchtet. Auch für die kommenden Jahre rechnet Grieg mit weiteren Zuwächsen. Noch weitaus bemerkenswerter war allerdings die Gewinnentwicklung: Denn das EBIT lag mit 351 Millionen Kronen mehr als doppelt so hoch wie noch im Schlussquartal 2017. Hauptgrund hierfür waren neben der höheren Produktion auch höhere Preise, bessere Umweltbedingungen (die beispielsweise geringeren Medikamenteneinsatz erforderlich machten) sowie deutlich reduzierte Kosten pro produziertem Kilo. Das EBIT pro Kilo lag mit 14,81 Kronen satte 84 Prozent über dem Vorjahreszeitraum.

Digitalisierung der Industrie

Ein Grund für das robuste Wachstum von Grieg liegt auch in der starken Rolle, welche die Digitalisierung der Fischzucht für die Norweger jetzt schon spielt. Das Unternehmen hat in den vergangenen Jahren nicht nur viel Geld in den Ausbau seiner Zuchtanlagen investiert, sondern auch in modernste Technik. Nun überwacht Grieg mit einer Vielzahl an Daten das Wachstum und die Gesundheit seiner Lachse sowie sämtliche relevante Umweltbedingungen genauestens. Und dies dürfte einer der Hauptgründe dafür sein, weshalb Grieg aktuell zu den effizientesten Akteuren der Branche zählt und dementsprechend günstiger produzieren kann als zahlreiche größere Wettbewerber.

Glänzende Perspektiven

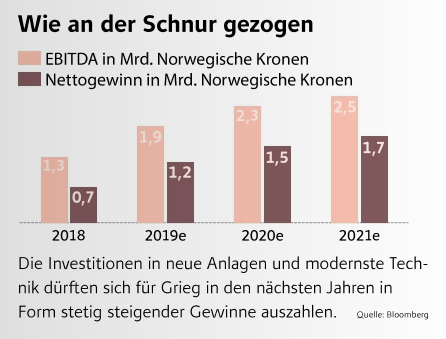

Der Ausbau der Produktionsanlagen sowie das disziplinierte Kostenmanagement machen es möglich: Selbst ohne weiter steigende Lachspreise würden die Chancen, dass die Norweger ihre Aktionäre auch in den kommenden Jahren weiter mit nachhaltigem Wachstum erfreuen können, sehr gut stehen. Geht es nach den Prognosen der Analysten, so dürften Umsatz und Gewinne des Unternehmens weiterhin stetig steigen und noch an Dynamik zulegen (siehe Grafik unten). Dementsprechend positiv sind auch die Analysten für die Grieg-Papiere gestimmt. Von den zwölf Experten, die sich mit der Aktie befassen, raten elf zum Kauf, einer stuft sie mit Halten ein. Kein anderer der größeren börsennotierten Lachsproduzenten kommt auf einen derart hohen Anteil an Kaufempfehlungen wie Grieg.

Günstiger als die Konkurrenz

Neben der bereits angesprochenen Effizienz und des robusten Wachstums dürfte die Analysten auch die günstige Bewertung der Grieg-Aktie überzeugen. Denn beim Blick auf die wichtigsten Kennzahlen der Konkurrenz (siehe Tabelle unten) fällt relativ rasch auf, dass die Grieg-Papiere in nahezu jeglicher Hinsicht günstiger bewertet sind als die Platzhirsche Mowi, Salmar & Co. Während gemessen am Kurs-Buchwert-Verhältnis zumindest noch Leroy Seafood niedriger bewertet ist, gibt es unter den größeren Lachsfarmbetreibern keine Aktie, die über ein geringeres Gewinnvielfaches für die kommenden beiden Jahre verfügt als Grieg. Und dabei weist Grieg das größte Wachstumspotenzial auf. So dürfte der Gewinn zwischen 2017 und 2021 durchschnittlich um satte 35 Prozent steigen. Hier kann – außer mit Abstrichen noch der Aktien-Musterdepot-Titel Salmar – kein Konkurrent auch nur annähernd mithalten. Womöglich sorgten sich die Investoren lange Zeit wegen der hohen Investitionen Griegs in den Ausbau der bestehenden Zuchtanlagen, die moderne Technik und den Schritt in neue Märkte. So wird als Risiko bei Grieg meist die im Vergleich zu den Wettbewerbern etwas höhere Verschuldung genannt. Doch die jüngste Ertragsentwicklung und die Prognosen der Experten zeigen, dass sich die Investitionen nun allmählich auszahlen dürften. Indes verfügen die Norweger mit einer Eigenkapitalquote von 47 Prozent ohnehin mittlerweile wieder über eine solide Bilanz.

Ein schmackhaftes Gesamtpaket

Grieg Seafood arbeitet effizienter als viele Konkurrenten und wächst schneller. Dennoch sind die Aktien aktuell noch günstiger bewertet als die Papiere der Rivalen. Mutige Anleger können daher angesichts des attraktiven Charts zugreifen. Als Sahnehäubchen gibt es eine stattliche Dividendenrendite von 3,8 Prozent dazu.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

06.04.2019

06.04.2019

Sofortkauf

Sofortkauf