Nachdem der Kali- und Salzproduzent K+S bereits gestern Aussagen zur Dividende getroffen hat, folgten heute die Zahlen zu Umsatz und Gewinn. Zudem gab der Vorstand eine erste – vorsichtige – Prognose für das laufende Jahr. Das dürfte weiterhin von niedrigen Kalipreisen gezeichnet sein.

Der Düngemittel- und Salzproduzent K+S bleibt nach einem Gewinneinbruch 2013 zurückhaltend für das laufende Jahr. Aufgrund der spürbar niedrigeren Durchschnittspreise bei Kali- und Magnesium dürfte das operative Ergebnis (EBIT I) 2014 deutlich unter dem Vorjahr liegen. Hoffnung machen K+S die jüngsten Vertragsabschlüsse der großen Kaliproduzenten mit China. Hier zeichne sich bei den Preisen eine Bodenbildung ab, hieß es vom Vorstand.

Große Herausforderung

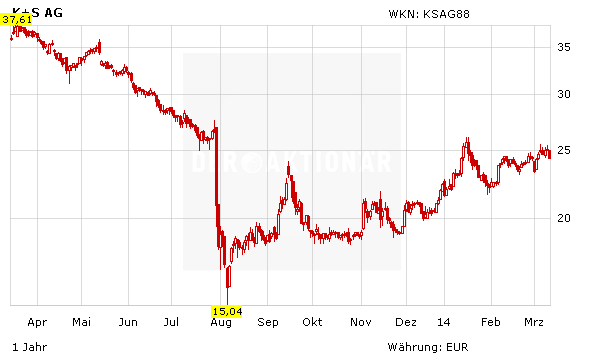

Am Mittwoch hatte der Konzern bereits Eckdaten veröffentlicht und seine Dividende gekappt. Das operative Ergebnis sackte wegen deutlich gesunkener Kalipreise um 18,4 Prozent auf 656 Millionen Euro ab. Grund war die Auflösung einer Vertriebsallianz in Russland. Dies sorgte am Weltmarkt für einen Preisrutsch und starke Zurückhaltung. „Das Jahr 2013 war für K+S mit großen Herausforderungen verbunden“, sagte Konzernchef Norbert Steiner. 2014 dürfte der Umsatz leicht sinken, während der bereinigte Gewinn deutlich zurückgehen sollte.

Die Zahlen sind keine Überraschung. Der Ausblick fällt jedoch schwächer aus als von den meisten Experten erwartet. Das dürfte die Aktie im frühen Handel unter Druck bringen. Dennoch rechnet DER AKTIONÄR mit einer Erholung im laufenden Jahr. Der heutige Rücksetzer stellt für mutige Anleger eine Kaufchance dar.

(mit Material von dpa-AFX)

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

13.03.2014

13.03.2014

Sofortkauf

Sofortkauf