Dropbox hat eine erste Preisspanne für den Börsengang bekanntgegeben. Das Unternehmen will rund 36 Millionen Aktien zu einem Preis zwischen 16 und 18 Dollar ausgeben. Könnte sich der Börsengang für Anleger lohnen?

Das Geschäftsmodell von Dropbox ist denkbar einfach: Es wird ein kostenloser Basic-Account mit bis zu zwei Gigabyte Speicherplatz angeboten. Wer mehr Dateien speichern will, kann einen Plus-Account ab 9,99 Euro im Monat abonnieren. Ein lukratives und überschaubares Geschäft, an dem einige Anleger interessiert sind. Der Börsengang könnte noch in diesem Monat erfolgen und bis zu 648 Millionen Dollar erlösen.

Mit dem neuen IPO-Preisschild wird Dropbox nun mit maximal acht Milliarden Dollar bewertet. Damit liegt die Bewertung deutlich unter den zehn Milliarden der letzten privaten Finanzierungsrunde aus dem Jahr 2014. Jedoch ist der direkte Konkurrent Box nur mit dem 5,6-fachen des Umsatzes an der Börse bewertet. Wird das gleiche Verhältnis auf Dropbox angewendet, liegt der Unternehmenswert bei 6,16 Milliarden Dollar. Ein Börsengang mit einer Bewertung von acht Milliarden würde damit einen Aufschlag von bis zu 30 Prozent bedeuten. Ein Aufschlag, der in dieser Höhe nicht gerechtfertigt scheint.

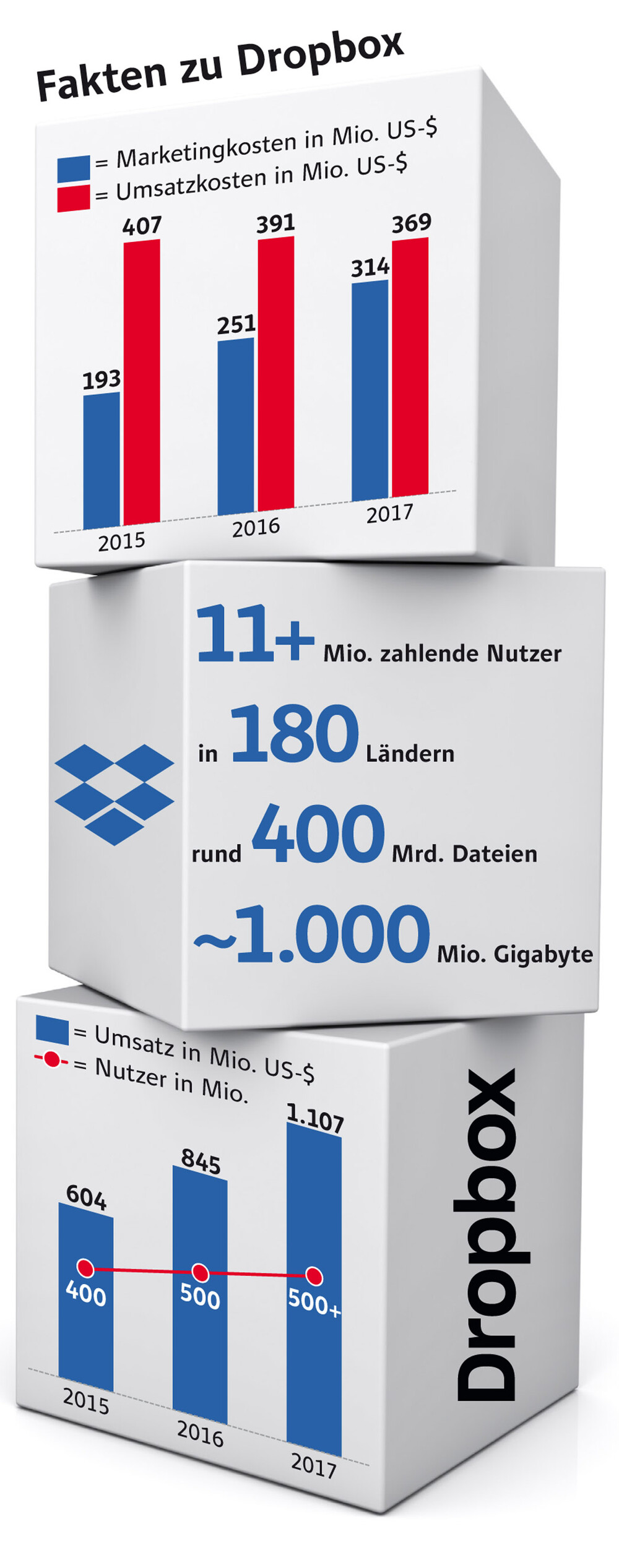

Dropbox ist angesichts seiner 500 Millionen Nutzer und den 1,01 Milliarden Dollar an Umsatz im vergangenen Jahr zwar der Marktführer unter den Cloud-Hostern und hält damit eine Position inne, die sich angesichts des anhaltend rasanten Erlöswachstums von 31 Prozent im vergangenen Geschäftsjahr auch 2018 nicht ändern dürfte.

In Sachen Umsatzkosten hat Box jedoch leicht die Nase vorn. Die Bereitstellung des Cloud-Dienstes kostete Box nur 28 Prozent seiner Erlöse – bei Dropbox waren es 33 Prozent. Der IPO-Kandidat konnte aber in den vergangenen Jahren seine Umsatzkosten deutlich reduzieren, indem er eigene Server-Zentren aufbaute und damit weniger auf externe Cloud-Dienste zurückgreifen musste.

Bei den Vertrieb- und Marketingkosten wendet sich dagegen das Blatt. Dropbox muss hier viel weniger Mittel aufwenden, da sich die Art der Kunden und damit auch die Herangehensweise für den Verkauf unterscheiden. Der Börsenneuling lockt mit seinem Freemium-Modell insbesondere auf Privatkunden ab, die über Mundpropaganda im Freundeskreis oder auch im beruflichen Umfeld neue Kunden werben. Das perfekte Ergebnis dieser Marketingstrategie ist der Pitch durch den Dropbox-Kunden im eigenen Unternehmen.

Profitabel sind dagegen beide Unternehmen nicht. Während es Dropbox im laufenden Jahr nicht gelingen dürfte, ein positives operatives Ergebnis zu erzielen, gehen Analysten jedoch davon aus, dass Box 2018 einen operativen Gewinn erzielt.

Sollte Dropbox tatsächlich zu einer Bewertung von acht Milliarden gezeichnet werden, wirkt der Konkurrent Box angesichts der ähnlichen finanziellen Lage etwas günstiger. Am unteren Rand der Preisspanne könnte es sich für Anleger jedoch lohnen, den Börsengang im Auge zu behalten. Zu sieben Milliarden verfügt Dropbox aufgrund des schnelleren Umsatzwachstums und der höheren Nutzerzahl das größere Potenzial.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App